还记得十年前的大牛市吗?“铜博士”正再掀投资狂潮

发布时间:2020-11-30 作者:元大期货 点击数:

期铜市场正经历着一波十年来未曾见过的投资者热潮。

投资者大量投入资金,推动这一工业金属在上周升至每吨7520美元的7年高点。这令不少交易商回忆起2011年上一次铜价大牛市时的场景,当时铜价曾突破每吨10000美元。而眼下,随着全球经济反弹的前景引发对通胀的担忧,以及各国政府将资金投入金属密集型的“绿色”刺激计划,铜价似乎还可能进一步上涨。

伦敦金属交易公司Concord Resources Ltd的首席执行官Mark Hansen表示:“我们正处于一个前所未有的局面,坐着找事情做的资金比以往任何时候都多。自10年前需求驱动的牛市以来,铜市还没有过像现在这样具有‘绿色’潜力的投资主题。”

这是一个显著的转变。与几乎所有大宗商品市场一样,铜价在过去10年的大部分时间里一直处于低迷状态。在2015-16年和2020年早些时候的暴跌中,铜价一度都低于每吨5000美元,较2011年的历史高点下跌50%以上。

在此期间,矿业股也大幅下挫。Astenbeck Capital Management LLC和Clive Capital LLP等专注于大宗商品的专业对冲基金基本上已经消失,或者规模缩小到以前的一小部分。

但现在,在全球经济反弹、美元走软和通胀上升的预期中,大宗商品正重新受到青睐。彭博商品现货指数自3月份以来上涨了43%。

贝莱德全球主题和行业投资主管Evy Hambro表示,“鉴于货币和财政政策的空前增加,我们预计通胀将超过当前市场预期。从历史上看,大宗商品和矿业相关股票是投资通胀预期上升的有效途径。”

所有大宗商品都是如此,但铜受益于更具体的因素,使其成为长期投资者最青睐的投资对象。尽管许多人预计,随着世界开始恢复正常,石油价格将在短期内反弹,但随着能源转型加速,人们对其长期前景的怀疑越来越多。另一方面,铜可能会从这种转变中受益,因为它将用于制造电线。

高盛集团本月预测的新“结构性牛市”商品,认为一系列刺激方案——比如中国新的五年计划,欧洲的绿色新政和美国当选总统拜登的施政方案,可以产生类似中国在2000年代大举基建时的影响。

“世界正在重新设计运输、发电、信息存储和货物配送,”铜市场资深人士David Lilley表示。“世界各国政府都在支持和鼓励这种过渡。对金属需求的影响令人兴奋。”

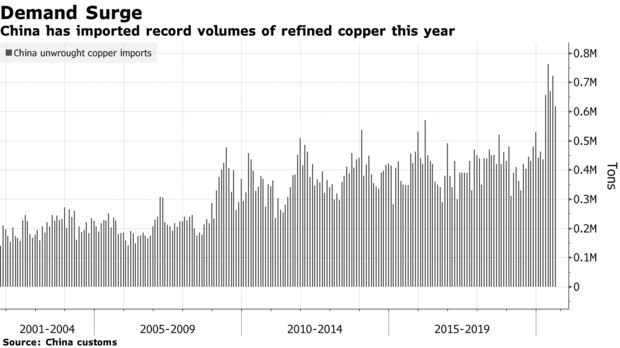

还有一些较短期的因素使得押注铜具有吸引力。与石油不同,铜的供应已经很紧张,因为需求受疫情影响较小,而且中国在铜价下跌时加大了采购力度。今年以来,中国精炼铜及铜制品进口激增41%,增加160万吨,超过德国的年需求量。铜供应也因大流行导致的封锁而减少。

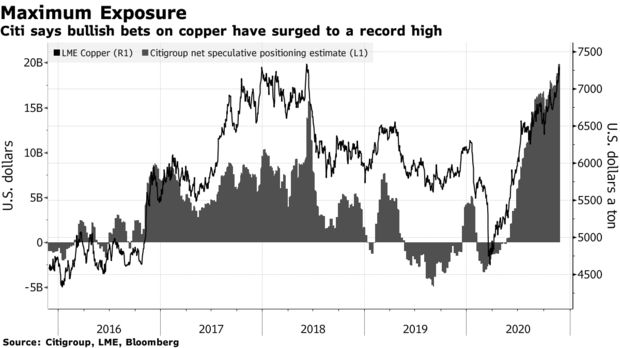

不过,交易员越来越认为投资流动是价格的关键驱动因素。花旗集团的数据显示,目前看涨铜的头寸已达到了自2014年编制以来的历史最高水平。该行分析师指出,铜的表现优于锰和钼等非交易所交易金属,这表明价格正受到投资者的推动。

包括Max Layton在内的花旗集团分析师上周在一份报告中称,“由于中国以外的实体指标普遍仍疲弱,我们可以说,仓位增加推高了价格。”

尽管如此,这并不意味着新的投资流不能进一步推高价格。随着各国央行通过向全球市场释放一波前所未有的流动性来应对疫情,历史上的头寸调整措施可能就不那么重要了。“‘绿色叙事’的力量很重要,”Hansen说。“一旦这些说法获得支持(铜即将获得这种支持),短期基本面可能并不重要。”

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。