汇市周评:FED大幅加息预期降温美元回落,欧洲央行鹰牌基调欧元攀升

发布时间:2022-05-27 作者:元大期货 点击数:

元大期货5月27日讯—— 5月27日当周美元指数大幅回落,势将连续两周走低。美元指数走低,主要因美联储大幅度加息降温施压了美元。美联储官员发生打消了市场对美联储大幅度加息的预期,美国经济疲弱同样给了美元压力。另一方面,欧洲央行释放出鹰派基调推升了欧元,同时加拿大央行的鹰派基调也支持商品货币加元。

周五(5月27日)当周美元指数大幅回落,势将连续两周走低。美元指数走低,主要因美联储大幅度加息降温施压了美元。美联储官员发生打消了市场对美联储大幅度加息的预期,美国经济疲弱同样给了美元压力。另一方面,欧洲央行释放出鹰派基调推升了欧元,同时加拿大央行的鹰派基调也支持商品货币加元。

下周市场又迎来包括非农在内的,一系列美国重磅数据的考验,同时多位美联储高官也会发表讲话,地缘局势、全球疫情等焦点事件,同样值得继续关注。接下来,我们具体看一下本周几个主要货币对的走势。

美元指数本周震荡回落,主要因美联储大幅度加息降温施压美元

图:美指日图走势

美联储官员打消了市场大幅度加息的预期。日前,美联储承诺将继续加息,直到有明确且令人信服的证据表明通胀正在回落。美联储官员乔治预计,到8月份,政策利率将接近2%。

美联储主席杰罗姆?鲍威尔(Jerome Powell)暗示,美联储将在6月和7月的两次会议上再加息整整一个百分点。在那之后,央行的行动已成为其政策制定者之间争论的一个关键问题。鲍威尔周一正式宣誓,开启第二个4年任期;同时宣誓就职的还有新任副主席布雷纳德,以及两名新理事杰斐逊和库克。

堪萨斯联储主席乔治(Esther George)说,她预计美联储将在8月前将目标利率上调至2%左右,进一步行动将取决于供需对通胀的影响。乔治称,美联储政策制定者已经强调要迅速采取行动恢复物价稳定,我预计,进一步加息可能会使联邦基金利率在8月前达到2%左右,这是政策设定的一个重大变化速度,通胀明显减速的证据,将为进一步收紧政策提供判断依据。

北京时间周四(26日)凌晨,美联储公布5月政策会议纪要。联邦公开市场委员会FOMC表达了打压通胀的决心,暗示将在未来两次会议上加息50个基点,利率可能超越中性水平。不过在政策收紧的同时,与会官员也关注到了商品和国债市场波动带来的潜在金融稳定风险。美联储接下来计划在年底前重新评估经济,以确定下一步计划。

美国经济数据疲弱给美元压力。美国商务部周四公布的修正后的数据显示,一季度美国经通胀调整的GDP(国内生产总值)年化季环比萎缩1.5%,而不是初值公布的萎缩1.4%,也低于预期的萎缩1.3%,为2020年年中来首次转负。

经济学家认为,数据夸大了经济的放缓程度。经济疲软主要源于创纪录的贸易逆差,因为消费者打开钱包购买外国商品。事实上,第一季度消费者支出上修至3.1%,高于初值2.7%。GDP向下修正的主要原因是库存和家庭投资疲软,私人库存和住宅投资的向下修正抵消了消费者支出的向上修正。尽管一季度消费支出稳健扩张,意味着美国经济仍然有韧性。

纽约联储周四发布的一份报告,美国消费者在很大程度上仍预计当前的通胀冲击是暂时的,从长远来看,价格涨幅将保持低位且稳定。该调查证实了纽约联储早些时候的调查结果,显示虽然短期通胀预期正在上升,但消费者预计物价将在五年内上涨约3%。研究人员表示,这表明他们预计近期价格的飙升势头会随着时间的推移而消退。

研究人员称,虽然短期通胀预期继续呈上升趋势,但中期通胀预期在过去几个月似乎已达到稳定水平,而长期通胀预期明显保持稳定。

美联储首选的通胀指标,即商务部的个人消费支出价格指数的目标是每年上涨2%。该指标在截至3月的12个月中上涨了6.6%,而劳工部的消费者物价指数在4月份上涨了8.3%。该报告发现,人们对价格在中期的表现存在较大的分歧,预计三年后高通胀的受访者比例和预计低通胀甚至通缩的比例都有所增加。

交易员大幅下调美联储加息预期。交易员本周下调了2022年美联储继续加息的预期。根据CME FedWatch的数据,交易员认为到12月,联邦基金利率目标区间升至2.5%-2.75%的几率为60%,高于一周前的35%;但决策者在年底前实现2.75%-3%目标区间的可能性下降至27%,5月19日为51%。

伴随着一季度GDP萎缩的是企业利润5个季度以来首次下降,分析师们认为,这表明在计入创纪录的贸易逆差后,经济收缩比最初想象的更为真实。

投资者一直关注美联储需要采取多大力度的紧缩措施,以降低处于40年高位的通胀率,同时质疑美联储是否会因可能的经济放缓而被迫缩减紧缩力度。

交易员降低了美联储进一步加息的预期,美元刷新一个月新低,本周料将连续第二周下滑。荷兰国际集团(ING)策略师表示:市场对美联储将在9月暂停紧缩周期的初步猜测,肯定会助推美元走软。

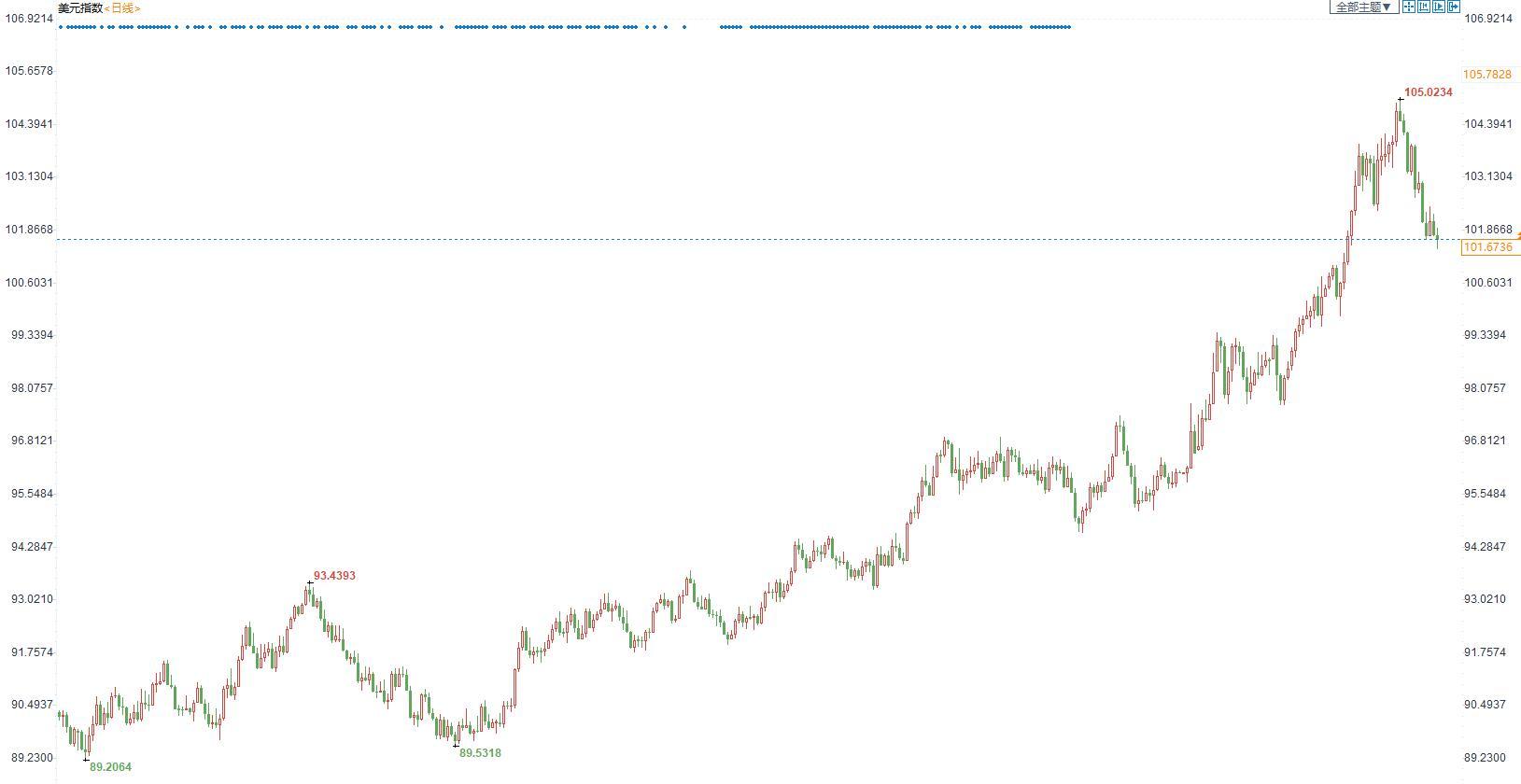

欧元兑美元本周震荡回升,主要因欧洲央行向市场释放鹰派基调

图:欧元兑美元日图走势

本周5月23日,欧洲央行行长拉加德表示欧洲央行将在今年7月举行的货币政策会议上加息,同时基本宣告“负利率时代”将在9月结束。

拉加德这一路线图已经获得了不少官员的支持。当地时间5月25日,欧洲央行副行长德金多斯表示,该时间表“非常明智”,欧洲央行首席经济学家连恩则将其描述为“明确”和“强有力的政策”。

欧洲央行管委、法国央行行长维勒鲁瓦也表示,欧洲央行必须优先抗击高通胀,7月和9月连续加息基本上已成定局。

2月底乌克兰局势不确定性一度让欧洲央行重新“转鸽”,但3月公布的2月CPI数据再度让欧洲央行坚定了“转鹰”之路,欧元区2月通胀率从1月的5.1%飙升至5.8%。拉加德明确表示,相比经济增长放缓,她更关注的是高通胀。

在3月的议息会议上,欧洲央行再度上调了通胀预期,预计欧元区今年的平均通胀率为5.1%,远高于去年12月预测的3.2%;2023年平均通胀率为2.1%,高于此前预测的1.8%;2024年通胀率降至1.9%,也高于此前预测的1.8%。

在那之后,欧元区通胀数据仍持续走高,5月18日公布的4月CPI再度飙升至7.4%的历史新高,欧洲央行的心态彻底“崩了”,要知道,去年1月欧元区CPI还不到1%。

对于持续飙升的通胀,维勒鲁瓦表示,通货膨胀很高,几乎是欧洲央行2%目标的四倍,而且越来越广泛,这就是为什么我们必须使货币政策正常化。

目前欧洲央行存款利率为-0.5%,7月份加息25个基点已经是“板上钉钉”。需要注意的是,欧洲央行上一次加息还要追溯到2011年,彼时的两次加息正值欧元区债务危机前夕。

今年9月欧洲央行大概率将再次加息至少25个基点,届时长达10年的“负利率时代”也将宣告终结。

不过,总体来看,欧洲央行不太可能激进加息,一次性加息50个基点仍是小概率事件。维勒鲁瓦称,在目前的情况下,加息50个基点还不是共识的一部分,加息将是循序渐进的。

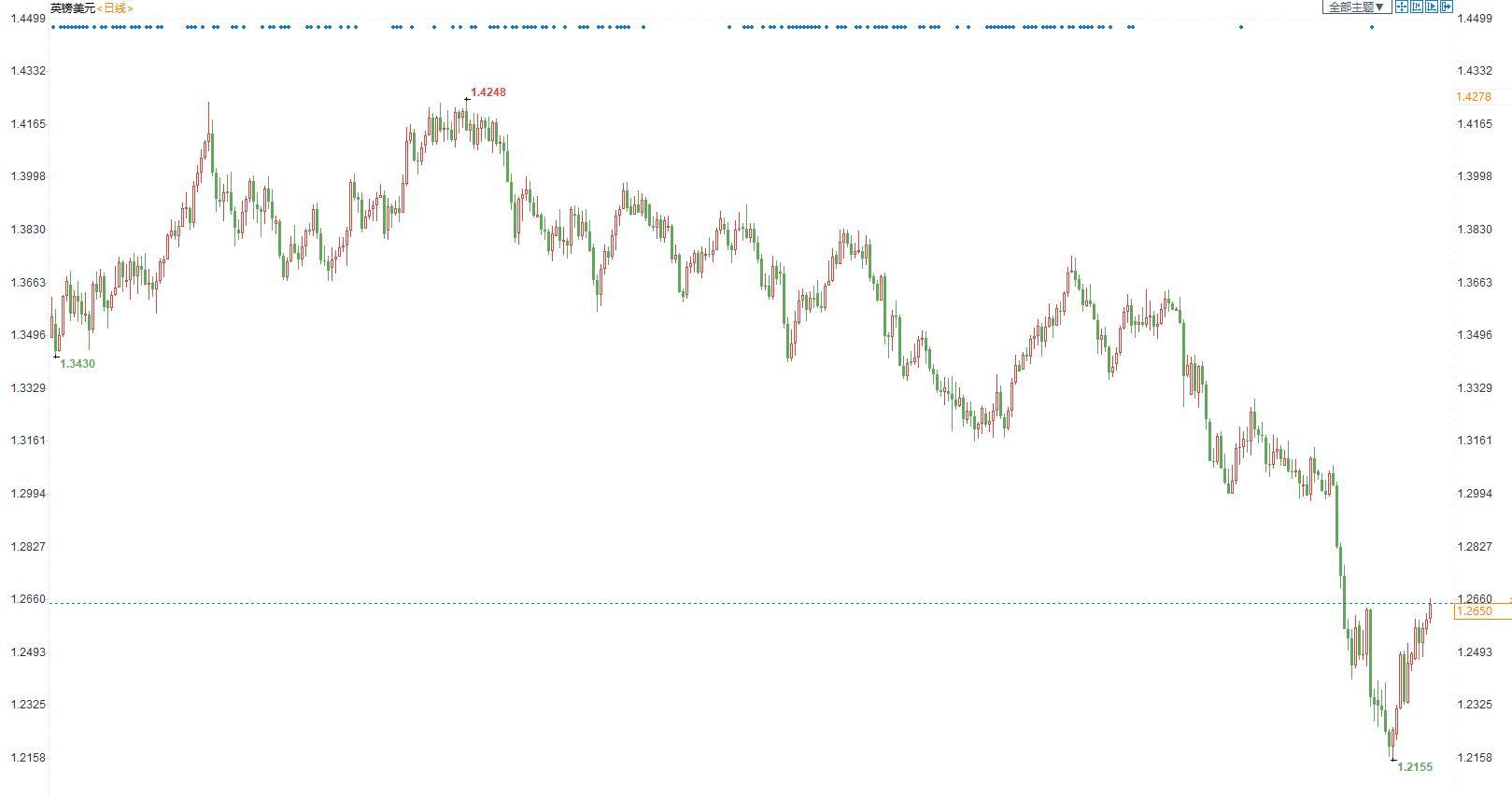

英镑兑美元本周震荡回升,主要受益于美元走软,但本周市场对英国央行谨慎升息的预期升温限制英镑上涨

图:英镑兑美元日图走势

本周英国公布的制造业和服务业数据表现不佳。分析师指出,5月份的英国服务业和制造业的数据显示,英国经济出现严重的放缓迹象。由于受到成本上升等因素的影响,英国的经济活动几乎停滞。

甚至有分析师认为,二季度英国经济会陷入负增长。随着供应链、劳动力短缺等因素的影响,通胀形势可能还会恶化。英国经济陷入滞涨危机,这也使得英国央行陷入两难。

英国央行首席经济学家、货币政策委员会成员Huw Pill表示,该行需要进一步收紧货币政策,以应对日益严重的通货通胀,但同时也担心过快的行动会为英国经济带来衰退风险。

Pill在英国央行此前四次会议上均支持升息,他表示,预计未来几个月英国央行将朝着我们预测的方向采取进一步行动。在英国脱欧和疫情的影响下,货币政策要从支持经济发展过渡到可能重回金融危机的状态,需要做更多的事情。我们不一定要采取一种极度紧缩的立场,但要采取放弃一些宽松政策,且更能反映通胀走高和劳动力市场趋紧这一事实的立场。

英国央行正在努力应对通货膨胀, 目前英国通胀率处于40年来的高点, 预计还会更高。此外,随着民众生活开支削减,英国经济预计将放缓。Pill称,这意味着如果该行行动太慢或太快,都会带来相应风险。

5月23日,英国央行行长贝利在奥地利央行主办的活动上发表讲话时说,如果数据证明有必要加息,英国央行准备再次加息,政策制定者需要确保通胀得到控制。英国的劳动力市场非常紧张,但这看起来并不像一个需求快速增长的故事。

美元兑加元本周大幅度回落,主要受累于美元走软,但加拿大央行大幅度加息的预期,以及油价走高同样支持加元

图:美元兑加元日图走势

4月份加拿大央行重拳出击,大幅加息50个基点,将基准利率从0.5%翻倍至1%,加拿大央行也抢先美联储一步,成为疫情暴发以来首个大幅加息的G7国家。

鉴于通胀仍高烧不退,加拿大央行接下来大概率将继续“暴力加息”。分析指出,继上一次加拿大央行加息50个基点之后,下一次议息会议再次加息50个基点的预期大幅上升。荷兰国际银行就预计加拿大央行将再次加息50个基点。

未来加拿大央行甚至有可能一次加息75个基点。加拿大央行行长蒂夫?麦克莱姆(Tiff Macklem)表示,加拿大央行正努力将通胀率从高位降下来,借贷成本未来有可能出现大幅度的增长,不排除未来一次加息75个基点的可能性。

分析指出,一些经济因素可能会导致加拿大央行在达到中性利率后暂停加息,其中最突出的因素可能是房地产。房地产在加拿大通胀和经济方面都占据了重要地位,在通胀构成当中占比30.03%,与住宅相关的行业占比就超过了GDP的15%。经过了2020年疫情以来的大放水,居民可支配收入增多,之后接着就出现了对于抗通胀资产的追逐。

另一方面,考虑到加拿大是主要的矿物、燃料出口国,随着大宗商品价格上涨,将对相关产业出口和销售等带来积极影响,这将在一定程度抵消加息的负面影响。总体来看,加拿大经济将保持相对稳定,预计今年GDP增速将略低于2021年,表现将好于其他发达经济体。

加拿大银行前行长、Bennett Jones LLP的高级顾问David Dodge说,疫情的开始要求各国政府和央行共同努力,以应对生产损失。为此,加拿大央行扩大了资产负债表,并降低了利率。所有这一切都发生在2020年2月,一直到2020年底,非常成功地避免了在加拿大和世界各地可能发生的绝对灾难。

然而,他说,央行应该更早地提高利率。 2020年之后,情况会变得更加困难。我们一年前认为,政府将不得不限制涌入经济的财政刺激数量,加拿大央行将不得不结束其过度的宽松,去年年底前开始加息。 他补充说,2021年利率应该上升到2%到3%的范围。

另外,原油价格的走高也支持本周加元。主要因美国夏季出行季节来临,支持了油价。据美国汽车协会的数据,今年前三个月,驾车者的行驶里程数增加5.6%。根据数据,在阵亡将士纪念日周末期间,预计约有3900万人将驾车行驶50英里或更多,比去年同期增长8.3%,接近疫情前的里程数。美国联邦高速公路局的一份报告显示,今年4月汽车行驶里程创下历史新高。

高频数据显示,过去几周交通流量在攀升,显示美国等地出现更多驾车者上路。道明证券分析师表示:汽油和馏分油市场日益吃紧也为原油市场增添了一层看涨情绪,因为炼油厂利润率创下纪录,可能会推动今年夏季炼油厂采购量增加。在这种情况下,尽管市场担忧宏观经济增长前景,但原油价格可能会在今年夏天再次走高。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。