2020年的零和博弈:ETF大获全胜 共同基金损失4690亿美元

发布时间:2020-12-14 作者:元大期货 点击数:

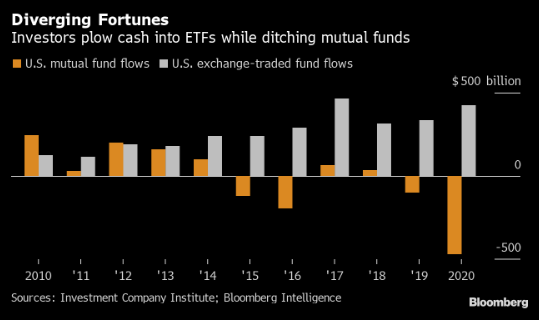

彭博数据显示,今年流入美国ETF的资金约为4270亿美元,其中股票基金和固定收益基金的资金几乎是均等的。与此同时,根据美国投资公司协会自1990年以来的数据,共同基金在2020年的资产缩水约为4690亿美元,恐将成为有记录以来最糟糕的一年。

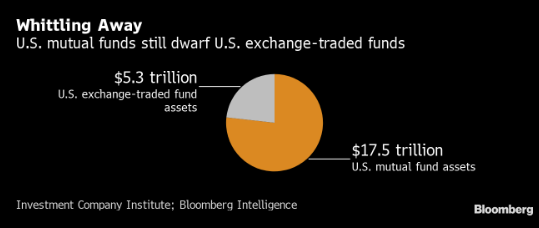

这种截然不同的命运是结构性转变的一部分,在超低费用和税收优惠的吸引下,投资者连续九年青睐ETF,而不是共同基金。这一趋势在2020年进一步加速,原因是美国证券交易委员会(SEC)的一项及时规定,以及美联储首次进军规模达5.3万亿美元的美国ETF市场。据道富环球顾问公司说,再加上主动型基金经理的不稳定表现,ETF胜出的原因显而易见。

“投资者的体验并不是很好。你在为一种税收效率较低、表现也逊于基准的工具支付高额费用,”SPDR美国研究主管Matt Bartolini表示。“因此,毫不奇怪,你会看到大量资金外流,因为投资者不愿意支付这样的费用,然后又因为有人赎回基金而被迫缴纳他们没有缴纳的税单。”

一年前,SEC实施了一项外界期待已久的基金管理规则改革,为2020年的转变奠定了部分基础。所谓的ETF规则有效地简化了新基金的审批程序,并降低了披露要求。数十家首次发行债券的公司由此诞生,其中包括管理着5270亿美元资产的定量金融巨头Dimensional Fund Advisors。

Dimensional投资组合管理部门北美副主管乔尔·施耐德表示:“虽然我们已经计划了一年多的时间,但SEC出台的ETF规则允许我们这么做。”“你如何决定什么时候买卖?”如何将主动实现引入到ETF结构中?现在我们做起来容易多了。”

此外,固定收益ETF创纪录的一年提振了2020年的资金流,这在很大程度上要归因于美联储的暗中支持。在3月冠状病毒颠覆市场、有效冻结交易后,美联储宣布将购买债券ETF,以帮助恢复市场运转。结果,数十亿美元涌入了债务基金。

据晨星公司的本•约翰逊说,ETF在流动性紧缩之际仍在交易,这有助于向基金经理展示它们作为投资组合工具的价值。尽管基础债券的交易几乎全部停止,但在3月份市场动荡最严重的时候,投资者仍能够通过ETF剥离固定收益敞口。

全球ETF研究主管Johnson在电话中表示:“在债券市场,ETF已成为投资者寻求固定收益敞口流动性的主要机制之一。”他补充称,这一趋势是在全球金融危机之后才真正站稳脚跟的,然后“你看到了美联储采取某种措施支持企业信贷市场,并将ETF作为他们的工具之一。”

尽管今年表现出色,但ETF要想超越17.5万亿美元的共同基金市场还有很长的路要走。美国的退休制度和401(k)计划(始于20世纪80年代初,是一种由雇员、雇主共同缴费建立起来的完全基金式的养老保险制度)是一个巨大的障碍,这两项计划主要是为了整合共同基金而设计的,每天收盘时只定价一次。而ETF“无法立即克服”这一运营障碍。

另一个需要考虑的因素是,很多投资者并不一定需要或不想进行当日交易——而这正是ETF的关键特征。

不过,潮流正在转向对ETF有利。第二大ETF发行人Vanguard发言人Martino说,该公司已将约370亿美元的共同基金客户转移到成本较低的ETF股票上。与此同时,人们将共同基金转换为ETF的预期正在增强。预计这一过程将进一步加快涌入ETF的速度,因为Dimensional等大型基金正计划进行自己的基金转换。

晨星公司的Johnson表示,“走势很明显是向ETF形式发展,因为与共同基金相比,ETF的成本效率更高,税收效率更高,对更多的投资者更容易进入。”

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。