贵金属个人交易市场迎来变局?整顿后大概率迎来重新开放|商业银行

发布时间:2020-12-01 作者:元大期货 点击数:

来源;中国黄金网

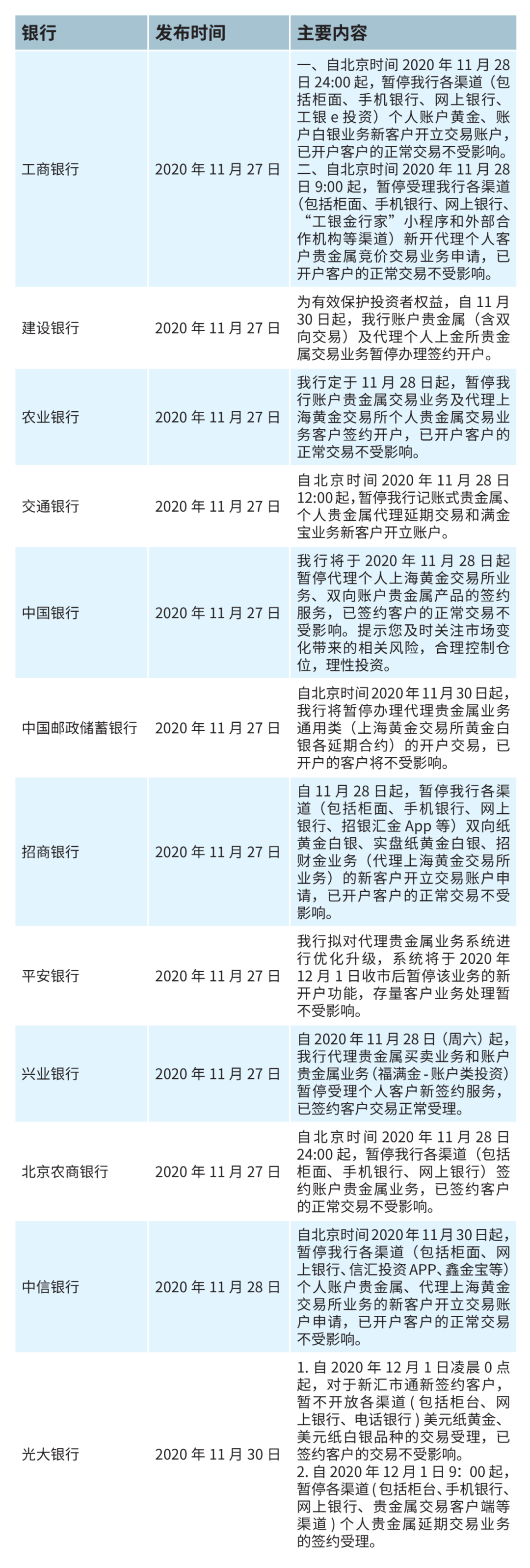

11月27日至30日,各大商业银行相继发布公告,宣布暂停面向个人客户的账户贵金属和代理金交所交易业务开户,这是2009年上海黄金交易所启动个人T+D业务平移以来,国内黄金投资市场最重大的变动。

在整个周末,市场从业者都在密集地相互问询、讨论、思考、消化这一重大而又突然的消息,评估其影响,决定自己的应对之道。

意料之外,情理之中,是笔者对于这一事件的看法。

说意料之外,是指这一事件有一定的突然性,一般意义上的利益相关方:交易所、商业银行、综合类会员乃至个人投资者群体,在此次事件中都只是接受决策的被动角色,因而对事件起因众说纷纭,对事件的未来演变也难以形成共识,可以一锤定音的决策者并不在推演事态走向的认知框架之内。

说情理之中,则是指上海黄金交易所个人业务的生态早有隐忧,意外的事件冲击只不过提前引发了应有的调整。

近年来,贵金属个人投资者群体迅速壮大,仅上海黄金交易所场内市场个人客户开户数就已经突破1000万里程碑,与股市衍生工具开户数、商品期货个人客户数、银行账户原油、外汇品种交易客户相比,占据无可争议的“老大”地位,无形中成为中国个人投资者高风险交易业务的最大“蓄水池”。

然而相较于这样的“重担”,相应的个人客户服务能力与生态仍然有很大的完善空间,银行贵金属业务在汲取自身客户流量的同时,基层网点员工往往不具备相应的客户服务能力或意愿,贵金属业务只是其繁多的KPI指标中分量无足轻重的一项,而原本设想作为银行合作伙伴,为客户提供专业服务,从银行获取佣金分成的综合类会员单位,也面临着与银行合作地位不对等所必然产生的“囚徒困境”,慢条斯理按部就班的长期规划,可能还没见到收获已经被商业银行清退出准入名单,越来越短期化的行为取向,则必然导致自身利益与客户利益的冲突,甚至出现一种“管你死活,只要我交易手续费落袋为安就好”的风气。

按照商业发展内在的向善规律,这样不健康的行业生态必然会被矫正,只不过区别在具体形式是主动还是被动,是突变还是渐进。

上周末的剧变之后,可以预料,贵金属个人投资市场将进入一个清理整顿阶段,个人客户参与上海黄金交易所市场的基本权利并不会被取消,所不同的是,杠杆类高风险业务的投资者适当性管理将被提到很高的优先级,综合类会员与金融类会员也将进一步明确有关客户服务的恰当边界和模式,在经过一个阶段的整顿后,市场大概率将逐步重新开放。

不过从更高的视角看,正如上文所述,贵金属个人投资市场是中国个人投资者高风险交易业务的最大“蓄水池”,这一市场的短期冻结或者说“休克”,或许将进一步加速交易经纪这一行业在中国的生命周期演进,使之更快步入发达国家市场20年来走过的那种大趋势,即交易经纪这一职能及相关产业的整体萎缩。从近期一系列金融最高监管层面的动向看,哪怕有丝毫诱发“系统性风险”的概率,对一个细分业务的监管都是“零容忍”的,杠杆交易等高风险投资需求,恰如现金贷等高风险个人融资需求,都有可能被严格管控,哪怕是资质齐备的商业银行,此类高风险中间业务的腾挪余地恐怕也将如同多德·弗兰克法案下的美国同行,日益缩窄。

(以上内容不构成投资建议或操作指南,依此入市,风险自担)

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。