黄金的净投机仓位上涨17% 技术面正在改善|市值

发布时间:2020-12-14 作者:元大期货 点击数:

黄金的净投机仓位较上周上涨超17%,这暗示着黄金的技术面正在改善。最新仓位换算成吨为394吨,仍比2019年达到的历史高点低57%。

另一方面,铂金势如破竹,每一次价格回落似乎都是一次买入的机会。

此前我们曾表示,黄金价格下跌是因为市场资本趋于选择加密货币,而不是因为黄金作为“反美元投资”。Coinmarketcap.com的数据显示,加密货币的最新市值为5620亿美元。

但5620亿美元到底是多少呢?

2019年黄金开采量为3389吨。以去年1393美元的平均金价计算,其价值约为1520亿美元,仅占全球加密货币总市值的27%。即使我们用今年年平均1767美元的金价计算,也只增长到了34%。

与此同时,截至11月底,黄金ETPs(交易所交易产品 )的实物持有量为3790吨,相当于约2150亿美元,仍仅占加密货币市值的38%。

现在,仅比特币的市值就达到了3550亿美元,换句话说,除去比特币,所有加密货币的市值为2070亿美元,只比ETPs下所有的黄金储备市值低4%。

加密货币是否处在泡沫中?

这取决于你问的是谁。一个很好的晴雨表是问你自己:当你可以拥有这两种资产中的任何一种,你想拥有世界上所有不包括比特币的其他加密货币,还是想拥有ETPs下持有量大约超过3770吨的各类黄金?

黄金从ETPs流出,需要期货交易商来弥补缺口

黄金ETPs录得过去12个月以来的首次月度流出,也是有记录以来的第二大月度流出量,达107吨。从10月底开始,市场就已经开始缩减对黄金的投资,并将资金重新分配给股票和加密货币。

全球最大黄金ETF--SPDR Gold Trust 数据显示,今年12月黄金外流仍在继续。仅12月的头11天,SPDR持仓总数就减少了19吨,或1.6%。总吨数较十月中的纪录高位下跌7.6%。

随着现货黄金需求逐渐回冷,黄金ETPs也从强劲的需求源转向向市场供应现货黄金,现在需要由期货市场的管理基金(Managed Money)来填补缺口。

尽管今年早些时候所有的积极因素帮助金价走高,但令人困惑的是,今年达到的净投机仓位峰值仍低于2019年的最高点,该最高点也是历史最高点。

简单来说,今年以来的金价波动,主要是受到现货市场的推动,而期货市场发挥的作用则相对较小,这是相当不正常的。

如果假设黄金净投机持仓能够形成一个持续上升的趋势,随着基金纷纷增加其黄金多头头寸,从技术面上来说,金价会一直上涨。

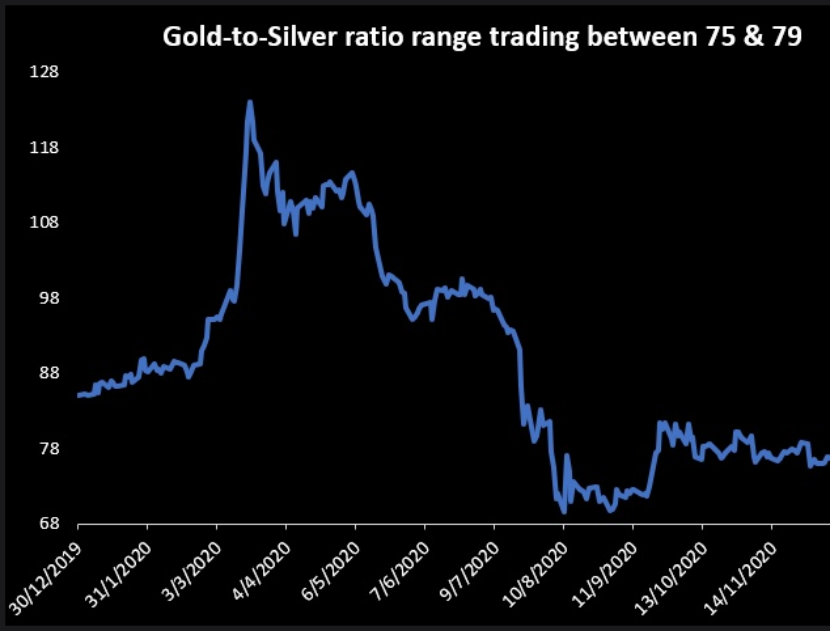

我们应该关注的一个工具是金银比。自9月中旬以来,该比率一直维持在75至79的区间。如果该比率突破80,就要当心市场风险加剧,这可能意味着市场可能对风险资产进行更实质性的修正。

另一方面,如果该比率降至75以下,则表明市场将继续买入,迎接经济的V型复苏。但不管怎样,只要风险和杠杆管理得当,白银仍然是一种有吸引力的长期投资选择。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。