上金所副总经理顾文硕:中国黄金ETF市场充满活力|ETF

发布时间:2020-12-22 作者:元大期货 点击数:

“ 七年来,黄金ETF市场经历了由起步到快速增长的发展过程,其在抵御通胀、保值避险、资产配置等方面的投资价值获得进一步认可。今年是黄金ETF产品发行数量最多的一年,全年共有七只产品在沪、深两地上市,市场进入新的发展阶段。”

2013年上海黄金交易所会同沪、深两大证券交易所正式向市场推出黄金ETF产品。首次实现了中国黄金市场和中国证券市场的跨市场合作,为进一步推进中国黄金市场发展创新,丰富黄金交易品种,满足多样化的市场投资需求提供了新的模式和途径,荣获上海金融创新一等奖。

七年来,黄金ETF市场经历了由起步到快速增长的发展过程,其在抵御通胀、保值避险、资产配置等方面的投资价值获得进一步认可。今年是黄金ETF产品发行数量最多的一年,全年共有七只产品在沪、深两地上市,市场进入新的发展阶段。

01

—

历时五年打磨

中国版黄金ETF应运而生

黄金ETF(Exchange Traded Fund)是以实物黄金为基础资产,把实物黄金证券化,追踪现货黄金价格的基金。世界上首只黄金ETF于2003年在澳大利亚上市,之后英国、美国等国和地区纷纷推出黄金ETF。最大的黄金ETF为2004年在纽约证券交易所上市交易的SPDR Gold Shares(GLD),由世界黄金协会下的世界黄金信托机构World Gold Trust Services发起,2020年11月底持仓量达1194.78吨。

为了填补我国黄金ETF市场空白,2008年由上海黄金交易所牵头和上海证券交易所成立黄金ETF联合研究组共同进行黄金ETF基础方面的研究。

2011年黄金ETF被上海市政府纳入“十二五规划”,成为上海在国际金融中心建设过程中的重要创新实践项目。

之后,在各相关参与方的共同努力下,正式确定了黄金ETF的上市交易和现金申赎在证券交易所、黄金现货托管和现货合约申购赎回在上海黄金交易所的产品方案。

2013年1月,证监会出台《黄金交易型开放式证券投资基金暂行规定》,明确了黄金ETF的产品定义和投资范围,为黄金ETF的推出提供了政策依据。

2013年6月,首批四只黄金ETF获批发行,其中华安和国泰黄金ETF率先于7月成立并上海证券交易所上市。易方达和博时黄金ETF相继于2013年11月和2014年8月成立并在深圳证券交易所上市。这四只黄金ETF的跟踪标的和业绩基准均为上金所Au99.99合约收盘价。

02

—

上海金ETF顺利推出

我国黄金ETF市场再添新成员

上海金(SHAU)是上金所于2016年4月挂牌的合约,为黄金市场提供了可交易的以人民币计价的黄金基准价格,其权威性和公允性得到市场的普遍认可,是理想的黄金衍生产品投资标的。为了进一步扩大上海金影响力、拓展上海金应用场景,2018年上半年开始,上金所先后和上海证券交易所、深圳证券交易所启动了上海金ETF的研发工作。与华安等四只传统黄金ETF相比,上海金ETF有以下特点:一是跟踪标的和业绩基准为上海金午盘基准价,是交易各方在量价平衡的基础上形成的时点价格,能更充分地反映出中国黄金市场的供需关系;二是基金公司通过上海金合约完成补券交易,所有买卖量可在同一时点以同一价格全部成交,合约流动性更充足,投资成本更公开、透明。

2020年1月,建信、富国、中银、广发等首批四只上海金ETF获批发行,已在第三季度集中挂牌上市。第二批五只上海金ETF产品也已于今年11月获批,有望明年上市。

03

—

我国黄金ETF产品设计独具中国特色

是连接黄金市场和证券市场的桥梁

我国黄金ETF是在借鉴国外黄金ETF产品成熟经验并结合国内黄金投资需求实际推出的金融创新产品。同国内外同类产品相比,其创新点和优势主要体现在:

一是实现了业务模式创新。作为国内首只商品ETF,黄金ETF开创了跨市场的创新型业务模式,深化了金融基础设施间的合作,在黄金市场和证券市场间建立有机联系,促进了两市投资者的相互融通,对于黄金市场价格发现、服务投资者需求具有深远意义,也为国内其他商品证券化提供了示范和借鉴。

二是实现了产品设计创新。得益于上金所和证券交易所间建立了实时的系统连接,合约申购赎回效率达到了T+0实时,这使得黄金价格能够在黄金市场和证券市场间快速传导,实现了一、二级市场联动。此外,与国际上主流黄金ETF采用完全被动的投资方式不同,国内黄金ETF可将基金资产中一定比例的黄金租借给银行等信用等级高的机构,获得的利息收益可以弥补基金运营费用对基金净值的影响,降低跟踪误差水平。

三是提供了更为简单易行的黄金投资途径。黄金ETF投资门槛低,1手约1克黄金,黄金ETF联接基金更是1元起投;交易佣金等手续费成本低廉;交易便捷、流动性好,买卖黄金像买卖股票一样方便,支持T+0交易;安全性高,有接近100%的实物支撑,基金持有的黄金现货由上金所负责托管,投资者赎回一篮子份额后可以通过上金所遍布全国的金库提取实物。

四是实现了黄金资产证券化,更好地满足投资者的资产配置需求。黄金与股票、债券、货币等金融工具有较低相关性,与主要大宗商品的相关系数也比较低,在投资组合中发挥了稳定器的重要功能。投资黄金既有利于改善资产配置效率,降低组合波动率,也有利于抵御通胀,实现资产保值增值。从国外情况来看,由于机构投资者与养老金往往被限制直接投资商品,而黄金ETF将黄金资产证券化,符合监管要求,上述机构通常通过投资黄金ETF的方式配置黄金。国内黄金ETF的推出使得黄金成为继股票、债券、货币市场工具后又一基金市场基础投资工具,将有助于改善传统基金产品的风险收益特征。

基于以上创新突破,黄金ETF项目荣获2013年度上海市金融创新一等奖。

04

—

国内黄金ETF市场已具备一定规模

业务发展处于上升期

从市场总体来看,虽然起步时遇到一些困难,但不久便迎来了快速发展期。在首批黄金ETF产品上市之初,正值黄金价格处于下降通道,市场投资热情不高,市场份额萎缩较快。同期,SPDR持仓量也从2013年底最高时的1350吨快速下降至2015年底时的630吨。

图1:SPDR黄金ETF持仓量

数据来源:Wind

面对不利形势,各基金公司多管齐下积极应对,从增加市场营销投入、拓展基金销售渠道、提高二级市场流动性、扩大产品外延等各方面进行二次创新,“存金宝”、“份额兑换首饰”等创新产品和服务被陆续推出。

这些措施取得了较为明显的成效,2014年下半年持仓量即开始稳步增加,从最低时的0.61吨增加至2015年底时的10.15吨,二级市场成交量也日趋活跃。

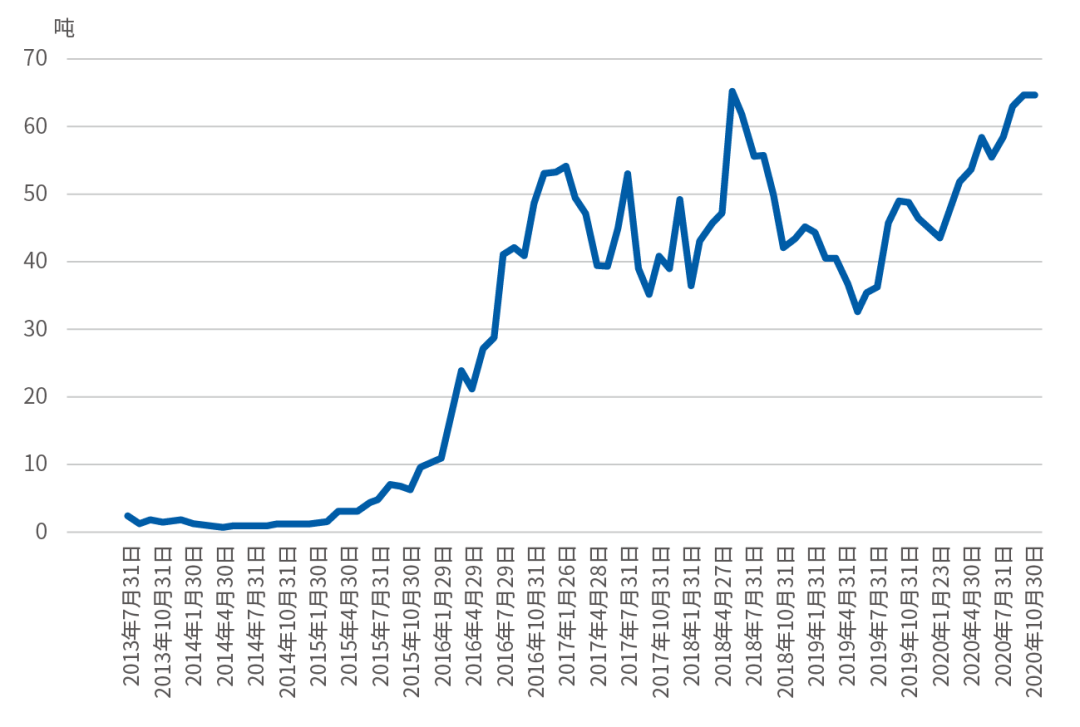

图2:国内黄金ETF持仓量

数据来源:上海黄金交易所

2016年以来,随着投资者对于黄金资产的配置需求日益旺盛,黄金ETF凭借其交易方式灵活、投资起点低、成本低等优势迅速发展,无论是在市场关注度、活跃度还是总体规模方面都上了一个新台阶。截至2020年11月30日,全市场共有11只黄金ETF产品挂牌上市,总持仓63.92吨,其中基于Au99.99合约的产品有七只,基于上海金合约的产品有四只。

表1:国内黄金ETF历年成交量及成交金额

数据来源:基金公司

从市场参与主体来看,个人客户活跃度较高,参与形式多样。个人客户可通过以下几种方式参与黄金ETF:已开立证券账户的投资者可直接在证券交易所买入黄金ETF份额,通过二级市场价格涨跌获得收益;银行柜面客户可以购买黄金ETF联接基金,间接投资持有黄金ETF;同时开通了证券账户和黄金账户的投资者可参与黄金ETF的申购赎回,既可以将从上金所买入的黄金现货申购为黄金ETF份额,也可以将从证券交易所买入的黄金ETF份额赎回为黄金现货。由于申购赎回效率为T+0实时,当上金所的黄金现货价格和证券交易所的黄金ETF份额交易价格出现价差时,投资者可以通过跨市套利获得收益。目前,个人客户已成为黄金ETF一级市场的参与主力。

05

—

我国黄金ETF未来发展可期

黄金ETF的推出拓展了我所黄金市场的深度和广度,丰富了金融市场产品和投资工具,完善了金融市场服务功能。虽然近年来我国黄金ETF市场进入快速发展期,但同世界最大的黄金ETF相比,无论从影响力还是规模来说仍有较大差距,但从另一个角度来看,也留下了更大的想象空间。中国是世界最大的黄金生产国、消费国,上海黄金交易所已连续14年蝉联全球最大的场内黄金现货交易所,这些都为我国黄金ETF的未来发展奠定了坚实的基础。相信随着投资者对于产品的认识和接受程度不断提高,黄金ETF会有更大的发展预期。

(以上内容不构成投资建议或操作指南,依此入市,风险自担)

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。任何人士未经本公司书面同意,不得以任何方式传送、复印或派发资讯中的内容或投入商业使用。 风险披露声明: 投资涉及各种风险,买卖期货合约的亏蚀风险可以极大。在若干情况下,阁下所蒙受的亏蚀可能会超过最初存入的保证金数额。因此,在作投资决定前,阁下应研究及理解期货合约的风险、特点和限制, 并根据本身的财政状况、投资目标和风险承受能力作出评估或咨询独立专业投资顾问。如要了解风险披露的详情,请参阅本公司《客户协议书》中的《风险披露声明》。